換価分割を内容とする遺産分割を行った場合には、売却の前提として、被相続人名義から相続人名義に相続登記する必要があります。

そうしておかないと、買主名義にすることができないからです。

買主名義にできないということは、事実上、売却自体ができません。

したがって、基本的に売却前には相続人名義に相続登記を済ませておきます(相続登記と売買登記が同時、といったケースも当然あります)。

1.相続登記の名義はだれにするか?

前述のとおり、換価分割の場合、売却の前提としてまずは相続登記が必要になりますが、その際の名義人をどうするか、といった問題があり、通常以下の2パターンが考えられます。

①相続人全員名義

②ある特定の相続人単独名義

2.相続人全員名義とする方法

相続人全員の共有名義とする方法です。

その持分割合は、遺産分割協議で決まった売却代金の分配割合にしたがった持分、となります(分配割合が法定相続分どおりなら、法定相続分での共有名義にします)。

なお、贈与税が課税される可能性があるため、分配割合とは異なる割合で登記しないことです。

相続人全員名義にするケースとしては、以下の理由が考えられます。

◆売却がすぐにできそうな場合

◆自分も名義に入っておきたい、といった、安心感などを求める相続人がいる

◆共有で登記するため相続人の心理的な抵抗が薄く、その割合も登記簿で確認できるため分かりやすい

3.共有はオススメしない理由

もっとも、相続人の共有とする相続登記をした結果、以下のように不都合が生じる可能性があります。

個人的には特別な事情がない限り、相続人全員名義とすることはオススメしません。

共有者が認知症になった

売買などの処分行為は、共有者全員の合意が必要になります。

しかし、買主がすぐに見つからない場合や、希望した条件で売却できない場合など、実際に売却するまでに時間がかかることもあるでしょう。

その間に共有者が認知症になってしまうと。

売買契約をはじめとした重要な法律行為、つまり有効にハンコを押すことができなくなります。

そのため、代わりにハンコを押す者として、成年後見人の選任が必要になってきます。

成年後見人が選任され、かつ、家庭裁判所の許可がなければ売却ができなくなるため、時間も費用もかかり、予定していた日程どおりにいかなくなる可能性が高くなります。

場合によっては数か月先、となってしまうこともあります。

共有者の死亡

売却までの間にその内のだれかが死亡し相続が発生してしまった。

これを「数次相続」といいますが、そうなると、さらにその者の相続人全員で遺産分割協議を行い、相続登記をする必要が出てきます。

まったく別の、新たな相続となり、同じようにイチから戸籍謄本などの書類収集から始めなければなりません。

子の人数が多かったり、代襲相続が発生していたりすると、戸籍の収集だけでかなりの日数を要します。

当事者が多くなればなるほど、遺産分割で合意形成をすることが難しくなってきます。

また、その相続人の中に認知症の者がいた場合や、行方不明の不在者がいた場合は、そのままでは当然、遺産分割協議ができません。

上述のように成年後見人の選任や、不在者財産管理人の選任といった、家庭裁判所の手続きが必要になってきます。

そうなると、最低でも数か月は売買が延びてしまい、最悪、売買契約や決済を中止、といったことも起こりえます。

売買契約などは全員でしなければならない

売買契約にかかる手続きについても、登記名義人全員が売主となるため、全員で行う必要があります。

売買契約書に署名押印する際にも当然、全員のものが必要になります。

書類が揃わないリスクも出てきます。

揃える書類も各人において必要となりますので、1人でも揃わなければ手続きができなくなります。

遠隔地に住んでいる相続人であれば、日程の調整の問題がありますし、平日の日中に売買の決済現場(銀行など)まで出向いてもらうことも難しくなります。

売却代金も各人にそれぞれ振込むことが原則となりますので、人数分の振込み伝票を書く必要があります。

5人、10人となると、それだけで買主は相当な負担となってしまいます。

4.特定の相続人単独名義とする方法

相続人の内、特定の者、たとえば長男が中心的な役割を担っているのであれば遺産分割でその長男の単独名義、とする方法です。

この方法は、相続人の共有名義とするよりは、登記手続き的にも、売買上の手続き的にも断然楽です。

どうせいずれは売却するなら、便宜上、だれか代表相続人の単独名義にした方が効率がよい、と考えるのが普通でしょう。

この代表相続人の方法による場合、他の相続人は、代表相続人に対し売買契約の締結や手付金、残代金の受領など売買契約に関する一切の権限を委任することになります。

5.単独にした場合の注意点は?

ただ、売却までに時間がかかる場合は、以下のような注意点もでてますので、留意する必要があります。

固定費がかかる、管理責任を負う

仮に売却までが長期間かかるとなると、代表相続人には毎年、固定資産税がかかりますし、その間の維持費もかかります。

マンションであれば管理費、修繕積立金の負担も出ます。

その他、何らかの責任を負うかもしれません。

それらかかってくる固定費分や管理責任を見越して、代表相続人の分配金の割合を多くするなど遺産分割協議の時点でうまく調整することもあります。

単独名義の方法を取る際には、固定費の扱いのほかに売却額の決定、売却時期の設定、などなど遺産分割協議書の書き方に工夫を要します。

詳しくは<換価分割の場合の遺産分割協議書の書き方で注意すべきポイント>

この単独名義の方法はあくまで便宜的に取られる方法なので、売却までに時間がかかることがはじめから想定されるのであれば、場合によっては前述の分配割合にしたがった共有登記も検討すべきです。

贈与と認定されるおそれがある

単独名義は手続き上、有用ですが、税務上においては注意する必要があります。

それは、代表相続人から他の相続人への売却金の分配行為が贈与と認定されるおそれがあるからです。

むしろ、遺産分割協議書を見ても換価分割のことが書かれていなければ、それは換価分割であると判断するのは困難です。

せっかく売却して、分配金を取得できたと思ったのに、分配金が贈与とされて贈与税がかかってしまうのは避けたいところです。

そのようなことにならないよう、遺産分割協議書には必ず換価分割である旨を記載しておかなければなりません。

換価分割である旨を書いておけば、贈与とされることはありません。

何も考えずに、楽な方法だからといって、代表相続人単独名義にした結果、贈与税を課税されないよう注意しましょう。

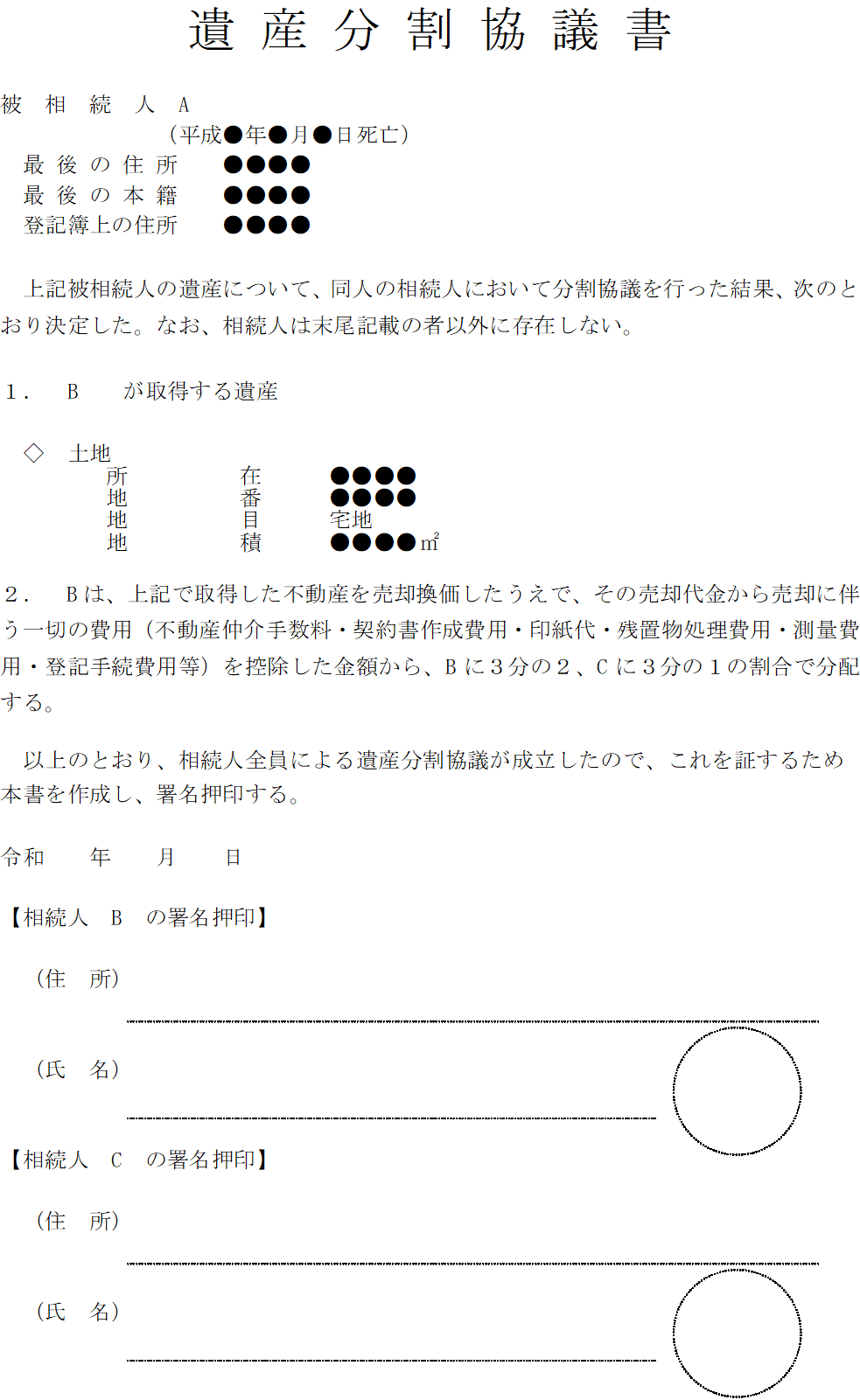

以下は、代表相続人の単独名義とする遺産分割協議書記載例です。

<換価分割による遺産分割協議書の記載例>

実際に窓口になり、契約などの手続きを行う代表相続人Bが分配金を多く取得する内容です。

最低限、以上のように記載しておけば、登記上も税務上も問題ないでしょう。

6.譲渡所得税がかかる

なお、売却により譲渡益が発生した場合、その譲渡益に対して所得税がかかりますが、同居の相続人の場合は、諸要件を満たすことによりいわゆる「マイホーム3000万円控除」の適用が可能となります。

場合によっては相続人間で譲渡税がかかる、かからない、といった違いが出てくることがあります。

詳しくは<相続人間で不公平な結果となる?換価分割の譲渡所得税>をご覧ください。

7.まとめ

以上、換価分割の際の相続登記の名義はだれにした方がよいのか、を見てきました。

実務においては、代表相続人の「単独」名義とすることが多いですが、当然、事案ごとにケースバイケースです。

換価分割にあたって相続人の名義はどうすればよいか、どのように判断すればよいか、迷った際には専門家に相談することをオススメします。